札幌市白石区の創業・起業の経営に力をいれている千葉税理士事務所です。

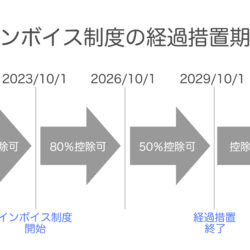

令和5年10月から消費税のインボイス制度がスタートしました。

創業・起業の人にとって消費税のインボイス制度はどのように影響を与えてくるのかを見ていきましょう。

(目次)

1.インボイス制度とはどんな制度?

2.創業・起業時に消費税について考える必要が出たインボイス制度

3.創業・起業時から経営判断・経理と消費税の知識が必要に

1.インボイス制度とはどんな制度?

さっそくですがTVや新聞でいうインボイス制度とはどのようなものかを見ていきましょう。

インボイス制度は消費税の計算の仕組みが変わったというものです。

令和5年9月以前は消費税の計算は次のようになっていました。

(令和5年9月以前の消費税の計算方法)

①日々の取引の中から消費税の計算上関係する取引かどうかを判定(課税取引かどうか判定)

②取引を会計帳簿に消費税情報を含めて登録(消費税の計算を帳簿で管理=帳簿方式)

③確定申告・法人の決算時に帳簿の消費税情報を基に消費税額を計算

※消費税の計算方法には本則課税・簡易課税の2種類があります。詳しくは別の機会にご紹介します。

(インボイス制度開始後の消費税の計算方法:令和5年10月以後)

インボイス制度開始前の計算方法(上記①~③)にインボイス制度による追加要件が発生。

④自分で消費税の対象取引かどうかを理解し相手がインボイス発行事業者かどうかを調べる必要がある

※相手がインボイス発行を忘れている場合には発行依頼をする必要があるため

⑤消費税の対象となる取引かどうかの確認がインボイスの有無で判定されるようになった

※消費税の経理処理自体は今まで通り帳簿に消費税情報を登録しておく

消費税の計算が次のように変わったということです。

インボイス前:消費税が絡むものかどうかを自分で理解して帳簿に記載

インボイス後:消費税が絡むものかどうか自分で理解し、相手がインボイス発行事業者か確認し、インボイスの有無を帳簿に記載

インボイス開始後は消費税に関する知識が必要なことに加えて、「調べ物が増える+帳簿作成の確認・登録事項が増えた」ということになります。

(インボイスを発行できる個人事業者・法人とは)

インボイスは消費税の負担をする個人事業主・法人が消費税のかかる取引であることを証明するもの(適格請求書といいます)です。

つまり、消費税を納める個人事業主・法人でなければインボイスを発行できないことになります。

2.創業・起業時に消費税について考える必要が出たインボイス制度

インボイス制度は日々の取引について調べることが増え、経理処理でもやることが増えたわけです。

つまり、消費税を納める個人事業・会社にとっては負担が増えたということになります。

ところが影響はそれだけではありません。

TVや新聞報道で出ている通り、自分がインボイス発行事業者になるのかならないのかを創業・起業時から決めなければならなくなったのです。

今までは相手の消費税を納めているかどうかは関係なかったのですが、インボイス制度開始後は相手がインボイス発行事業者でなければ消費税の対象取引ではないという考え方に変わったのです。

(インボイス前の消費税の計算):相手が消費税を納めていても・いなくても関係なし

車売上550万円(消費税50万円)-車仕入れ440万円(消費税40万円)

消費税の計算:消費税50万円-40万円=消費税10万円の納税

(インボイス制度開始後):取引にインボイスがあるかどうかで消費税の納税額が変わる

車売上550万円(消費税50万円)-車仕入れ440万円(インボイスなしのため消費税0円)

消費税計算:消費税50万円-0円(インボイスなしのため)=消費税50万円の納税(以前より40万円の消費税増)

●自分がインボイス発行事業者になる=自分も消費税を納める課税事業者になる

今までは創業・起業した後2年間は消費税がかからない免税期間というものがありました。(一部例外あり)

インボイス制度開始後もこの創業・起業後2年間の免税期間自体は存在するのですが、インボイスを発行する事業者になりたい場合には免税期間を捨てて最初からインボイス登録をして消費税の課税事業者に該当する必要があります。

消費税を納めたいという積極的な動機ではなく、インボイスを発行できないと仕事がもらえなくなる・仕事の単価が低くなるというリスクがあるからです。

インボイスの登録による売り上げへの影響とインボイス制度による事務処理の増加と消費税の納税負担を創業・起業時に自分で考えていかなければならないのです。

私たち税理士であっても消費税の影響の予測はかなり難しい分野になります。

それを自分で事業経験のない方に対してやらなければならないというのは相当ハードルが高いものです。

3.創業・起業時から経営判断・経理と消費税の知識が必要に

インボイス制度開始前は消費税については消費税免税と課税の損得予測だけすればよかったのですが、インボイス施行後はそうはいきません。

インボイスの発行事業者になるかどうかで売上自体が変わるリスクが出たからです。

税金の損得計算に加えて経営的に考え行かなければいけないことになったのです。

経営者にとって消費税は資金的負担が一番大きな税金といわれています。

インボイス発行事業者になる場合には、これを創業・起業時から考えて経営する必要があります。

確定申告時・決算時までに「いくらの消費税をよけておかなければならないのか」と税金を払った上で個人の生活や会社の運営ができるだけの売上・利益を作っていくということも考えなければなりません。

昔の創業・起業の人よりもどうやって売上を伸ばしていくのかを必死に考えなければ、消費税負担に耐えられないので注意しましょう。

起業したてでも、経営に関する数字の読み方・作り方を知らなければ商品・サービスの値付け段階で負けてしまいます。

私たちは創業・起業時からお客様に税金に関する情報だけでなく、この数字で経営を考えることをお話ししております。

だからこそ、創業・起業の方にも選ばれる税理士事務所になっています。

もし、経営について伸ばしていきたいという方は今すぐご相談ください。

相談電話:011-858-7007

コメント